来源:第一财经日报 作者:由曦 发布时间:2011年06月16日

getty图

昨日银监会新闻通气会传出消息,当前融资性担保公司平均净资产放大倍数为2.1倍。在净资产收益率有限的情况下,银监会相关人士表示,融资担保公司自有资金的运用可能出现“异化”风险。

2.1倍 VS 10倍

银监会融资担保业务部副主任朱永扬在通气会上表示,当前融资性担保公司平均净资产放大倍数为2.1倍,“制约融资性担保发展的在于银行认可度。”

《融资性担保公司管理暂行办法》规定,融资性担保公司的融资性担保责任余额不得超过其净资产的10倍,换言之,融资性担保公司的资本放大倍数可以达到10倍,也就是说,如果一个公司有1亿元的资本金,法规允许其最多承担10亿元的担保责任,因此,放大倍数越高,担保公司的规模经济效益越明显。

但现实的情况却并非如此,银行监管部门的统计数据显示,2010年平均的放大倍数只能达到2.1倍,而业内普遍认为,放大倍数到3倍才能保本,5倍才能盈利,可资比较的是,在西方发达国家,融资担保业的放大倍数可达到16~18倍。

“倍数不是监管部门定多少就多少,还要看市场,看银行的接受程度。”北京中关村科技担保公司董事长张利胜对《第一财经(微博)日报》表示,倍数不高,说明担保公司的公信力不够、核心能力不足。

而事实上,经过一年多的规范整顿,银担合作已有所改善。银监会数据显示,截至2010年底,与融资性担保机构有业务合作的银行业金融机构(含分支机构)共计10321家,较上年增长27.1%。

在朱永扬看来,一方面,融资担保公司资信不高,自身实力离现代金融机构还存在较大差距;另一方面,此前担保公司挣快钱、信息不透明等问题影响了银行和担保公司的深度合作。“银行不托底,也就不会放大倍数。”

无独有偶,中金投集团副总裁汤志勇也表示,放大倍数不高本质上反映了融资担保公司风险管控能力的欠缺,在他看来,银行的风险管理已经进入到了精细化程度,而担保公司则无论从人员,还是从经验上,都存在较大欠缺。

朱永扬昨日在通气会上表示,在今年信贷趋紧的情况下,融资担保业务量可能会出现下滑,机构自有资金投资去向会出现异化,偏离融资担保主业,去追逐高收益、高风险的投资,“这会引发合规性和信用风险,甚至会产生流动性风险,我们已经和地方监管当局进行了沟通。”

对于目前行业发展状况,多位接受本报记者采访的业内人士均认为,行业放大倍数没有充分体现,是制约融资担保机构发展的重要因素。

监管初见成效

融资性担保业引起社会高度关注,始于2008年下半年开始爆发的“中科智危机”,当时这家中国最大的民营担保公司险些倒下,牵连上百亿银行贷款。

为规范整个行业发展,2010年3月,七部委联合发布了《融资性担保公司管理暂行办法》(下称《办法》),《办法》规定,今年3月31日,是担保公司规范整顿的最后期限,未获得经营许可证将不得再从事融资性担保业务。

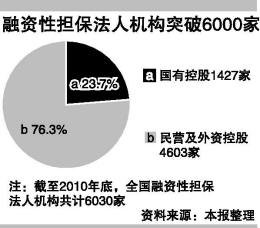

现在整顿期限已过,而自《办法》发布至今,融资性担保行业发展与监管取得了积极的进展。银监会发布的数据显示,截至2010年底,全国融资性担保法人机构共计6030家,其中,在县(市)登记的有3284家,占比54.5%。

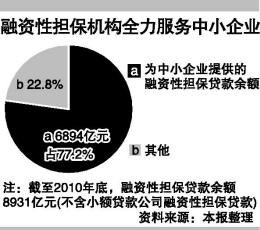

其中,注册资本1亿元(含)以上的占融资性担保机构总数的40.4%,注册资本10亿元(含)以上的29家。全行业资产总额5923亿元,净资产4798亿元。在保余额总计11503亿元,较上年增长64.6%。担保代偿率0.7%,损失率0.04%,拨备率(担保准备金余额/担保余额)为3.1%,拨备覆盖率(担保准备金余额/担保代偿余额)为507.3%。

与其他担保公司不同的是,融资性担保机构是特许机构,需要通过地方监管部门前置性审批许可并获得《融资性担保机构经营许可证》后,才能在工商等相关部门注册登记成立,目前地方监管部门主要是地方金融办公室,而中央的监管部门为由银监会牵头的融资性担保业务监管部际联席会议备案。

联席会议成立后,先后制定了《办法》及8个配套制度,包括高管人员任职资格管理、公司治理、内部控制、信息披露、经营许可证管理、重大风险事件报告、行业统计等内容。

此前,对于融资性担保机构是否需要监管曾经存在争议,银监会融资担保业务部主任牛成立5月份在陆家嘴论坛上曾表示,过去一年多的实践证明,监管有利于融资性担保行业的发展,在他看来,只有担保机构自身走向规范,银行等交易对手才会与其进行业务合作。

朱永扬昨日则表示,未来监管当局将从完善扶持政策、促进银担深度合作、落实抵押质押的制度环境等方面促进融资担保业的发展。

专题推荐

为加强对网络借贷信息中介机构业务活动的监督管理,促进网络借贷行业健康发展,依据《中华人民共和国民法通则》、《中华人民共和国公司法》、《中华人民共和国合同法》等法律法规,中国银监会、工业…[详情]