来源:证券日报 作者: 发布时间:2021年12月02日

数字货币(central bank digital currency,CBDC)正在多国试点推进。我国于2020年4月正式进入试点阶段。本文就数字人民币产生的背景、意义及对商业银行的影响做简单分析。

一、数字人民币的产生背景

(一)数字经济发展催生数字货币

全球经济形态正朝着数字化不断发展。中国信息通信研究院统计显示,2020年全球数字经济规模达到32.6万亿美元,逆势增长3%,我国数字经济规模5.4万亿美元,增长9.6%,数字经济总量跃居世界第二。全球数字经济的发展驱动了支付方式的演进,电子支付、移动支付日益普及,现金使用率逐年下降,为数字货币的诞生和应用提供了天然的基础。从货币体系演变上来看,CBDC既是科技和经济发展的作用结果,也是全球经济数字化发展的需要。

(二)CBDC优化了央行数字经济领域的管理功能

根据国际货币基金组织IMF的定义,CBDC是一种新型的货币形式,由中央银行以数字方式发行的、有法定支付能力的货币。从本质来看,CBDC是央行的直接负债,具有最高信用级别,而且不流入银行存款体系参与货币创造。国际清算银行BIS的工作论文《零售型央行数字货币技术》构建了一个CBDC的金字塔选择模型,他们认为各国可以依据消费者与国情需求,在运营架构、账本模式、获取方式和使用范围等多个维度灵活设计。

CBDC在应用选择上分为批发型与零售型,批发型CBDC限于央行与商业机构进行交易;零售型CBDC也被称为目标型,面向一般公众。在技术路径上分为账户型与代币型,账户版CBCD是指类似目前的商业银行,在央行开设账户进行交易,由央行进行总账本记录结算和交易信息记录;代币型CBDC也称Token型,采用的是加密货币范式,用户身份与收款地址不挂钩,通过密钥获得资产归属权,完成保护用户隐私。在运行架构上分为单层架构与双层架构,单层模式中,CBDC由央行直接负债,并直接运营支付系统并提供零售服务,适用于金融尚不发达的小型经济体。双层模式则是由央行直接负债,商业银行和科技公司提供支付服务和财务维护。

(三)全球CBDC发展方兴未艾

2020年以来,世界主要经济体对CBDC开发及应用都采取了积极的态度,越来越多的央行在CBDC方面取得了实质性的研究成果。发达经济体对CBDC大多持审慎研究态度,发展动机主要包括降低支付成本,应对私人货币冲击,倾向发展批发型CBDC。发展中经济体研发CBDC的主要目的则是为了维护和改善本国的金融体系,倾向发展零售型CBDC。最早宣布进入试点阶段的CBDC为2016年加拿大央行推进的Jasper项目,研究Jasper在批发型支付清算和国内银行间大额支付结算的应用可行性。从实验结果来看,其大额支付系统基本可以有效运行,与新加坡数字货币Ubin可以利用区块链进行跨境、跨币种支付交易,但在交易量大幅高企时,系统难以有效匹配,致使结算最终性难以确定。目前,欧洲央行在2021年7月正式启动数字欧元项目,美联储数字美元项目已提上日程,但尚未正式启动,全球CBDC发展仍处于研究实验阶段。

二、我国推广数字人民币的必要性

(一)提升人民币贸易水平,助力“一带一路”经济合作

我国正逐步推进人民币国际化进程,根据IMF官方外汇储备货币构成数据,截至2021年二季度末,人民币外汇储备总额已经达到3119万亿美元,占标明币种外汇储备总额2.61%,为该数据公布以来的历史新高,人民币储备货币功能显现。但目前来看美元占标明币种外汇储备总额59.23%,欧元占比20.54%,尽管以美元为主导的SWIFT结算体系汇款手续费用昂贵且不透明、转账效率低下等问题一直饱受诟病,但美欧仍处于绝对优势地位。

随着CBDC结算体系的不断发展,数字货币跨境支付结算将可能在我国进出口贸易中应用,并部分替代现有的结算体系。尤其近年来我国持续推进“一带一路”高质量发展,致力于亚欧美大陆互联互通,主要在新加坡、哈萨克斯坦、老挝、印尼、俄罗斯、泰国等亚欧新兴市场国家进行直接投资,部分进出口贸易天然规避了美欧结算体系。随着数字人民币跨境支付体系完善,较大可能率先在“一带一路”经济活动中应用,因此发展“零售—批发兼顾型”数字人民币,可能进一步扩大人民币国际贸易应用,加速推进人民币国际化。

(二)有效提升监管机构在移动支付领域的监管能力

数字人民币的推广将进一步优化央行在移动支付中的运作。从数据收集层面,由于数字货币的可编程性和透明度,监管机构更容易控制负利率的存款和贷款工作,更透明的支付流量数据将提高宏观经济统计数据的质量。从提升交易效率层面,数字人民币“支付即结算”功能,省略了传统电子支付领域发卡机构、清算机构、第三方支付平台等角色,有效提升交易速度,实现了真正意义的“T+0”结算。从优化市场分割层面,央行充当了数字人民币的“第三方支付平台角色”,确保了数字人民币具有天然“断直连”属性,随着数字人民币在移动支付领域推广,将一定程度上打破现有巨头垄断的市场格局。从政策传导方面,在精准扶贫、精准普惠等政策落实上,可通过数字人民币钱包设定资金用途及进出通道,实现政策性拨款转款专用和精准投放。

(三)维护金融系统稳定,平衡匿名交易与反洗钱悖论

虚拟加密数字货币具有隐蔽性和匿名性,难以追踪资金去向,滋生资本外逃、地下经济等问题。数字人民币负责管理身份信息的认证中心和负责流水账簿记录的登记中心的分设一定程度上保证了交易的匿名性,同时其所属的上行机构均为央行,大数据分析中心通过认证中心和登记中心的数据对可疑交易行为进行比对分析,可以有效的防范洗钱、逃税、恐怖融资等违法行为。

三、数字人民币设计基于科学的框架

数字人民币是我国的央行数字货币,属于法定货币,由央行中央化发行和管理,定位与M0。

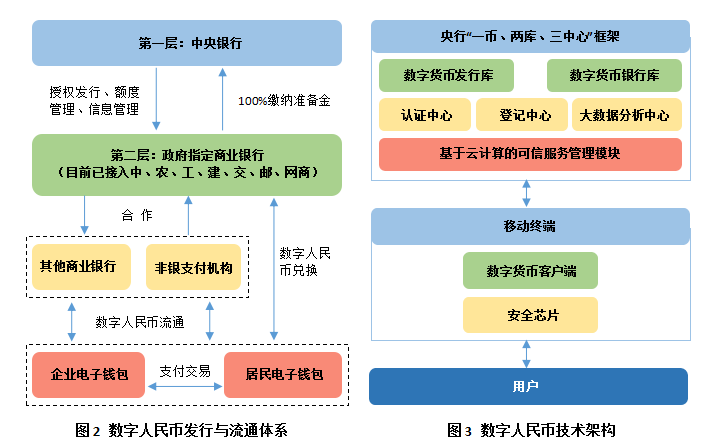

在发行体系上,数字人民币采用“央行—商业银行”双运营,模式。央行负责第一层的数字人民币制作发行,按照100%准备金兑换给第二层的商业银行。商业银行则面向群众,负责数字人民币的转移和确权,基于用户绑定的银行账户进行兑换。用户可在数字人民币钱包(母钱包)下开设一个或多个由商业银行运营的子钱包。

在运行架构上,数字人民币采用“一币、两库、三中心”框架。“两库”包括中央银行在私有云上存放的“发行库”和商业银行在本地和私有云上存放的“银行库”。“三中心”指认证中心、登记中心和大数据分析中心。其中认证中心负责对运营机构和用户身份信息进行管理;登记中心提供分布式账本服务,负责权属登记和生产、流通、清点过程的流水记录;大数据中心利用云计算等技术对支付行为和监管调控指标进行分析。

在技术路径上,数字人民币采用账户型与代币型相结合的模式,以实现有限匿名和基本普惠。央行认证中心储存用户地址和身份的对应关系,登记中心则仅记录交易信息。一方面由于交易信息不涉及用户实名身份,因此单个商业机构无法追踪完整资金流向,实现交易的相对匿名。另一方面央行具备对资金链条的追踪能力,可以有效监测可疑资金往来。

2020年数字人民币启动零售型试点测试,先后启动和新增多个测试城市、地区和场景。从规模、推广方式、指定运营机构数量、支付方式、用户群体来看,数字人民币试点工作正在稳妥有序推进,已在线下商户支付、线上购物、公共交通、公共缴费、工资代发、跨境支付等多个场景实现实际应用。根据央行2021年7月发布的《中国数字人民币的研发进展白皮书》,数字人民币的主要定位为零售型CBDC,同时提出了三大目标和愿景:一是丰富央行对社会公众提供的现金形态,助力普惠金融;二是支持零售支付领域的公平、效率和安全;三是探索改善跨境支付。目前人民银行数字货币研究所已与香港金融管理局、泰国中央银行、阿拉伯联合酋长国中央银行联合发起多边CBDC研究项目。预测数字人民币在持续提升国内零售支付系统效率、降低零售支付成本的同时,未来也将在国际贸易、跨境汇款等领域开放试点和推广,逐步向“零售—批发兼顾型”转变。

四、推广数字人民币对商业银行的影响

(一)对商业银行数字化转型提出更高要求

数字人民币推广将大幅促进商业银行IT系统全面升级。在目前已知的应用场景中,商业银行必须在核心运营系统中增加完整的加密验证程序,完成数字人民币密钥传输和验证。从线下来看,ATM机、智能柜台机、商户收款设备等需更新软、硬件,使其具有数字人民币交易能力。需完成数字硬钱包整体制作、发放、回收及系统全流程开发。从线上来看,在手机银行户端新增数字人民币模块,实现软、硬钱包开设及回收功能。

(二)部分支付领域的市场份额将重新划分

从目前试点情况来看,未来商业银行数字子钱包将会是数字人民币的主要运营模式,承担数字人民币的付款、收款、转账等功能。一方面,为商业银行增加了移动支付的流量入口,减少对支付宝、财付通的流量弱势。另一方面,由于数字人民币的支付流程中不涉及第三方支付平台,商户数字钱包“提现”所需的手续费由商业银行自身进行定价。若数字钱包“提现”手续费低于目前第三方支付平台手续费水平,部分支付市场将向数字人民币倾斜,造成支付领域市场份额再划分。

(三)或对银行与第三方支付平台各业务分润方式产生影响

支付宝、财付通等因其特殊市场规模与市场地位,在银行各业务间的议价能力较强,支付业务分润比例较高。若市场份额划分产生变化,其议价能力将在一定程度上降低,提升银行支付利润水平。

(四)抓住企业、零售客户流量新窗口

获取流量已经成为数字经济背景下的大命题。支付宝、财付通基于其网络购物、网络社交获取流量,招商银行基于客户服务获取流量。商业银行应做优垂直领域,成为平台而不是接入平台以获取流量。一是从深耕应用场景获取零售客户流量。在数字人民币测试环节,国有大行逐步加大数字人民币用户交互。以建设银行为例,其数字子钱包积极与海南易铁动车组开展公共场景宣传和使用,布局公共交通领域数字支付。银行可针对性在优势业务率先对行业龙头企业进行布局,占领数字支付市场份额。二是从探索数字支付整体解决方案获取企业客户流量。各业务部门协同联动优先做好企业数字钱包托管、数字工资代发、数字理财等整体方案,充分借鉴支付宝在交易闭环和生态圈打造的成功经验,实现企业客户的有效转化。(作者/中信银行资产负债部 赵梦琪)

专题推荐

为加强对网络借贷信息中介机构业务活动的监督管理,促进网络借贷行业健康发展,依据《中华人民共和国民法通则》、《中华人民共和国公司法》、《中华人民共和国合同法》等法律法规,中国银监会、工业…[详情]