保本类理财产品的存续规模已超过5万亿元,该类产品的禁发必将成为银行理财业务发展的重要转折点

《投资者报》记者 闫军

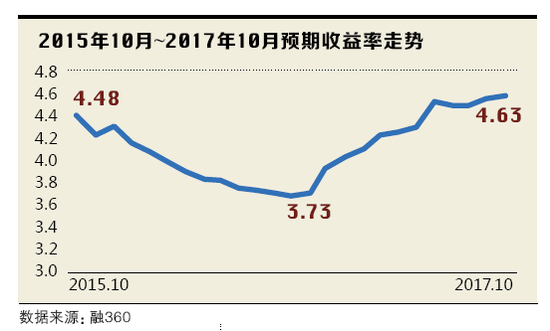

持续走高的收益率与不断加强的监管力度成为今年银行理财产品市场的两个显著特征。一方面,截至今年10月份,银行理财产品平均收益率已经连涨11个月;另一方面,监管层又祭出资管规范大招。近日,人民银行、银监会、证监会、保监会、外汇局出台《关于规范金融机构资产管理业务的指导意见(征求意见稿)》(下称《指导意见》),对银行理财产品隐性“刚兑”亮出监管利剑。

虽然收益率短期无虞,但随着政策越来越明晰,业内预计,未来90%以上的银行理财产品将循规转型为净值型。

收益率连涨11个月

金融搜索平台融360发布的《银行理财市场分析报告》显示,2017年10月,银行理财产品共发行10613款,平均预期收益率为4.63%,同比上升0.02个百分点,自2016年12月的4%起连续11个月上涨。

融360分析人士向《投资者报》记者表示,10月市场整体流动性相对稳定,银行理财的收益率虽然持续走高,但涨幅非常缓慢,整月只上涨了0.02个百分点。

具体来看,外资银行平均收益率最高,达到4.93%,恒生银行(中国)与东亚银行(中国)分别以6%、5.57%拿下10月份平均预期收益率的前两个席位,而国内银行中的农商行、城商行领先股份制银行与国有大行,其中九台农商行10月的预期最高收益率为国内银行首位,达5.5%。

“虽然货币政策、利率环境、同类产品的市场竞争等原因都可能影响收益,但客观来讲,今年理财产品收益上涨与市场资金面及资产表现关系较大。”东亚银行相关业务负责人向《投资者报》记者表示。

他还分析说,“资金荒”的出现也显示了目前投资者在产品的选择上有了更多的选择,同业竞争也越来越激烈。

不过,对于第三方的统计,九台农商行的人士向《投资者报》记者介绍说,根据监管要求,银行发行个人理财产品需要在产品募集前10个工作日进行申报。由于申报时间大大早于理财产品的发行时间,所以申报时的客户收益率只是一个提前测算的区间值,实际收益率要以产品发行时给付客户的产品说明书、官方网站或者宣传销售文本为准,因此第三方的统计只能作为参考。

11月,央行通过“逆回购”和“MLF”持续向市场投入资金,缓解部分资金到期压力,稳定资金市场的流动性。融360上述分析人士预测,在央行坚持“削峰填谷”,保持中性平稳的操作思路下,资金面比较平稳,11月份银行理财收益大幅上涨的可能性不大。

“临近年末,银行会发售一些节日专属理财产品或更高收益的理财产品,投资者可以考虑选购一些期限在两个月以内的产品进行过渡,既避免资金闲置,又能为年底的投资理财做好准备。”上述人士建议投资者。

理财规模持续下降

今年以来,对银行理财的监管政策连续加强。年初,银监会出台对“三套利”(监管套利、空转套利、关联套利)、“四不当”(不当展业、不当交易、不当激励、不当收费)的整顿措施;5月,监管层进一步完善行业理财业务穿透管理;8月,规范银行自有理财及代销产品的销售行为。

多重监管之下,银行理财规模的增速持续下降。银监会数据显示,截至今年8月份,银行理财产品余额同比增速降至6.5%,较去年同期下降27个百分点,已连续7个月下降,其中同业理财今年以来累计减少2.2万亿元。

这一趋势目前仍然在延续。融360的分析显示,10月银行理财产品共发行10613款,环比下降16.35%,已经接近2017年年初水平。九台农商行方面向《投资者报》记者表示,其理财存续规模也在下降。

值得注意的是,在整体规模下降的同时,银行理财的结构也发生了明显的变化。根据银行业理财登记托管中心此前发布的《中国银行业理财市场报告(2017上半年)》显示,监管层理财去杠杆成效初显,今年上半年累计近21万亿元的理财资金通过配置债券、权益类投资等方式投向了实体经济,占理财资金投资各类资产余额的73.42%,首次超过了70%。

银行理财面临重要转折点

近日出台的《指导意见》重申了银行理财打破刚性兑付的难题:“资产管理业务是金融机构的表外业务,金融机构开展资产管理业务时不得承诺保本保收益。出现兑付困难时,金融机构不得以任何形式垫资兑付。金融机构不得开展表内资产管理业务。”

普益标准方面向《投资者报》记者表示,文件对资产管理业务的新定义对于当前银行理财市场会造成较大的冲击。截至2017年第三季度,保本类理财产品的存续规模超过了5万亿元,市场需求旺盛,该类产品的禁发必将成为银行理财业务发展的重要转折点。

“打破刚性兑付对资管业务和理财业务来说是必经的道路,对客户来说,要更透明地了解理财业务,对银行来说,是防范风险传导,更好地落实监管‘买者自负,卖者有责’的方针。”东亚银行向《投资者报》记者表示,不过投资者教育也需要进一步跟上,这样理财业务才能更良性地发展。

要打破“刚兑”,净值化转型就是必然趋势。《指导意见》的下述要求被业内视为对现行市场冲击最大的条款:“金融机构对资产管理产品应当实行净值化管理,净值生成应当符合公允价值原则,及时反映基础资产的收益和风险。”

所谓净值型理财产品,与开放式基金类似,为开放式、非保本浮动收益型理财产品,没有预期收益,没有投资期限。对此,普益标准方面预测,未来90%以上的银行理财产品将被迫转型为净值型。

东亚银行相关负责人表示:“对于当前市场普遍存在的预期收益型产品,要推动其向净值型产品转型,势必需要一个过程,对此,《指导意见》设置了过渡期,我们认为这一安排是给予金融机构对现有业务进行有序调整,从而确保市场平稳过渡。”