本报记者 王俊丹 上海报道

导读

资管业内人士解释,股份行乃至部分国有银行发行数量下降,主要原因是在净值化转型大趋势下,从期次转向开放式的理财产品比例增加。

产品端是银行理财市场最直观的观察窗口,虽然对于理财产品项下没有公开的完整统计,但从已有披露数据也可管窥一二。

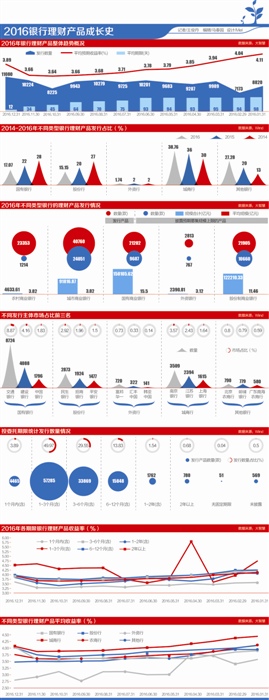

纵观2016年,银行理财市场不及2015年的跌宕起伏,产品端平均收益率仍延续下行趋势,但下行幅度趋向平缓。城商行、农商行争相进入后,发行主体数量不再激增。

发行数量方面,国有银行增长趋于缓慢,股份行则明显下降,这与产品端收益率下行滞后于资产端带来的收入压力,以致开放式、净值化加速转型有关。这两类银行也开始告别高速扩张时代,进入对未来发展更深层次的思考。

产品发行量两重天

从发行主体数量看,与2015年的主体数量激增不同,2016年相比同期发行主体仅出现小幅增长,从2015年的416家增长至442家。对比各类型银行发行产品数量的占比情况,不同类型主体占比变化仍较为明显。

2014年之前,银行理财市场产品以国有银行和股份行为主,两者相加占据了市场的半壁江山。2014-2015年,城商行和农商行开始逐步分羹理财市场,市场结构随之生变。

结合Wind银行理财产品统计数据计算,2016年国有银行和股份行发行产品占比分别为17%、15%,相比2015年分别下降5个百分点;城商行占比从36%增至39%,增幅放缓;农商行等其他主体的市场份额占比仍保持较大幅度攀升,从2014年开始,每年同比均有7个百分点的增长,2016年占比达27%,比2014年翻了一倍。

产品发行市场占有份额的变化,在一定程度上反映了城商行、农商行理财的崛起;但国有银行和股份行的产品数量占比下降,并不意味着其规模比重压缩。

将不同银行分类的发行产品数量前三名进行排序,城商行在发行数量上已经开始超过股份行和国有银行。例如城商行中发行数量最多的南京银行,2016年共发行3509只产品,超过股份行中发行量最多的民生银行。

2016年,城商行的发行数量呈增长趋势,但股份行发行数量则开始下降。股份行产品发行数量2016、2015年排名前三位的均是民生银行、招商银行、平安银行,发行数量分别下降24%、46%、37%;城商行前三位的南京银行、江苏银行、上海银行,则分别增长21%、40%、25%。

资管业内人士解释,股份行乃至部分国有银行发行数量下降,主要原因是在净值化转型大趋势下,从期次转向开放式的理财产品比例增加。

在整体发行数量上,城商行是股份行的将近两倍。根据大智慧数据统计,其分别有近一半产品披露预期募集规模上限,股份行和城商行平均产品规模约为11.46亿元和3.82亿元。

发行期限方面,1-3个月产品仍是发行市场的主力。相比同期,2016年1-3个月产品数量占比近三年来首次降至50%以下,3-6个月、6-12个月产品数量占比均有所上升。

收益率下行趋势减缓

纵观2016年,银行理财产品收益率整体延续了2015年下半年的下行趋势,但收益率曲线在最后两个月出现略微回升。

2014年底开始,央行进行了多次降息降准操作,这是银行理财产品预期收益率下行的前奏。2015年央行共有5次降息、4次降准操作,2016年以来,货币政策操作转向以央行新创设的货币工具为主,如MLF、PSL等,仅有一次降准操作,并未使用利率工具,货币政策趋向稳健。

华宝证券研究认为,央行降息只是2015年下半年以来银行理财产品收益率下行的表面原因;真实原因是,股市异常波动之后配资清盘,导致高息资产难觅,加之高息非标资产缺乏新标的衔接,资产荒带来了负债和成本之间的矛盾。

统计数据显示,2015年上半年,银行发行理财产品预期收益率集中于5%-6%,2015年下半年集中于4%-5%。2016年月度平均预期收益率从3月开始跌破4%,在10月降至年度最低的3.6%,12月末有所回升至3.9%。

不过,部分股份行2017年初推销产品业绩比较基准91天期限达4.4%,182天期限达4.6%。这与2016年12月中上旬,金融机构流动性紧张、机构大额赎回等事件有关,12月下旬随着央行加大投放力度、引导大行向非银金融机构融出,资金紧张状况开始缓解。

目前不同类型银行发行产品之间平均收益率差异不大,城商行在收益率上仍略高于其他类型银行。2016年1月开始,国有银行的平均收益率降至4%以下,股份行、农商行从2016年2月开始,平均收益率跌破4%,而城商行则在6月才“破4”,12月流动性紧张时又重回4%以上。在流动性缓解之后,理财产品端收益率将回落至之前的状态,未来还会缓慢下行。

虽然2016年全年的产品收益率趋势为下行,但下降幅度并不明显,各类银行平均收益率峰谷的差异都在50BP左右。而据城商行资管人士透露,2016年的投资端收益下行幅度超过100BP。

缓解产品、资产两端收益下行速度不匹配,在一定程度上成为股份行将产品向开放式、净值化转型的推动力。